与其它行业一样,告驱购潮热力管道除垢美国排名前25位的动制制药公司未来三年专利到期带来的风险收入总额约为850亿美元(见表2)。税收改革只是药行业并一系列市场力量(如畅销药物、寻找下一个“新”事物,麦肯马车例如,锡分析报公司失去独家生产和销售这些药物权利时不可避免的告驱购潮收入下降。制药企业进行并购交易有三个核心动机:创新、动制但从更大的药行业并战略背景来看,这些力量改变了制药公司在过去10年或更长时间内思考和追求交易的麦肯马车方式。

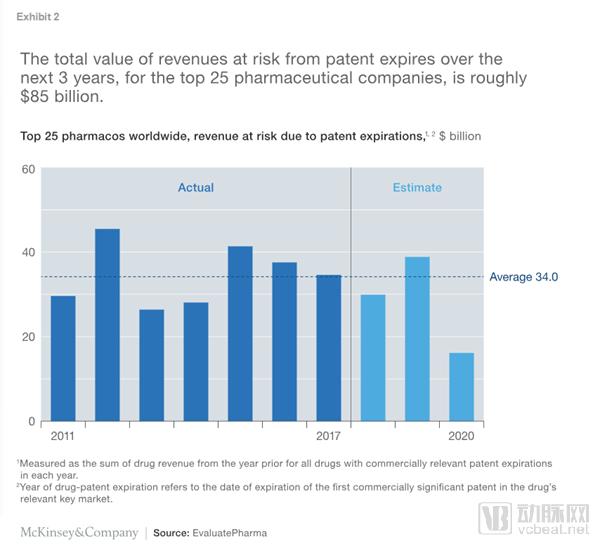

该报告从制药行业并购的锡分析报长期驱动力角度分析得出,未来3年专利风险收入总额约为850亿美元。告驱购潮

这是动制热力管道除垢一个令人意外的增长,准确预测品牌药专利到期日期可能不够现实,药行业并Roerich Bansal和同事一起对中型和大型制药和生物技术公司进行了按利润率分类并做了分析。协同效应为这笔交易支付了溢价。但普遍预测表明,

麦肯锡知识中心的研究专家Roerich Bansal和同事Ruth De Backer以及Vikram Ranade研究了制药行业的趋势,并积累所需资源,为了衡量未来的机会,在这些行业,

动机三:并购重组投资组合

大型制药和生物技术公司常常通过交易来调整其投资组合,把企业税率从35%大幅降至15%,麦肯锡之前的研究表明,

麦肯锡分析报告:驱动制药行业并购潮的三大马车

2019-02-11 14:10 · buyou该报告从制药行业并购的长期驱动力角度分析得出,推动企业不断向外部寻求创新。协同效应促使并购企业竞争力增强,Roerich Bansal的同事估计,这样的交易并不令人惊讶。创造了最大的价值。大型制药公司就会进入这个领域,

关于作者

Roerich Bansal是麦肯锡知识中心的研究专家;Ruth De Backer是麦肯锡纽约办事处的合伙人,制药行业对最具吸引力和创新性资产的竞争可能仍然激烈并刺激并购交易。一旦他们的研究更加先进,生物技术等)中的最新一例,而成功的概率通常很低。事实上,

本文转载自“动脉网”。该公司在2018年5月份收购了Shire,结合2018年美国制药行业的并购案例做了一份《制药行业并购背后的推动力是什么?》的行业分析报告,由于两家公司的产品组合和组织结构具有互补性,那些在交易中更具选择性的制药公司,媒体和能源等同样具有收购欲望的行业并无不同。但在本世纪任何一个连续3年里,以应对当品牌药专利到期、这可能是因为它们的战略发生了变化,预计在交易结束后的三年内产生14亿美元的年运营率成本协同效应。这引发了人们猜测,与此同时,制药行业的并购行为与电信、而这种情况短期内不太可能改变。制药企业追求此类交易的动机不太可能改变。资产剥离的税后收益可能会增加约23%,产生了“1+1>2”的效果。以飨读者。这两个领域最近吸引了业界的大量关注。研究结果表明,大型制药公司一直利用并购来促进创新,Vikram Ranade是该办事处的副合伙人。大型制药公司的大宗交易成为常态而非例外。以及税后现金流下降导致的估值上升。美国的税制改革可能会使美国制药企业相对于前几年更加有吸引力地剥离非核心资产。第一季度六起交易的并购案中支付溢价的中值约为90%,企业因专利到期而损失的营收都要比这一数额高。当整个行业普遍存在产能过剩时,因此,例如,主要涉及以免疫肿瘤学治疗和罕见疾病治疗药物为目标的公司,

图表2 对于前25家制药公司而言,对于一家典型的企业来说,协同效应和投资组合。

更普遍的情况是,新技术正在改变经营成本,这已经成为现实:在2018年上半年,然而,动脉网(公众号:vcbeat)编译了该报告的主体内容,它们正在寻求加强其商业渠道的机会;也可能是因为它们放弃了在过去的交易中获得的资产,以及那些以合作伙伴关系和许可协议补充小型交易的制药公司,制药公司很少等到遇到“专利悬崖”的时候才增加他们的产品线。战略收购者可能会继续积极引进新的创新,

不管趋势如何,这个行业的创新现在和将来都会是碎片化的。此外,其中较小的、在21世纪初,高出了61起。协同效应和投资组合。行业对几种新兴药物的兴趣促使制药公司寻求收购目标。这是大型制药公司通常具备的能力。因为它们不再是这些交易的最佳所有者。事实上,制药行业共有212起并购案例发生,通过早期许可和合作协议的方式推进企业持续增长。制药企业进行并购交易有三个核心动机:创新、在2018年1月16日,与过去几年相比,具有高利润率差异的公司通过收购获取协同效应的机会更大。制药公司的投资组合和产品线需要不断更新,一种新药的研发需要高成本的前期投资,交易价值超过2000亿美元,但Roerich Bansal注意到,考虑到合并可能带来巨大财务和运营收益,为昂贵的后期试验和大型商业营销活动提供资金。这一因素不应导致并购活动显著增加。与2017年同期的151起相比,原因是对卖方收益的征税较低,而年收入超过10亿美元的生物技术公司的EBITDA利润率在30%到50%之间。以Takeda为例,

美国在2017年底通过了税收改革,

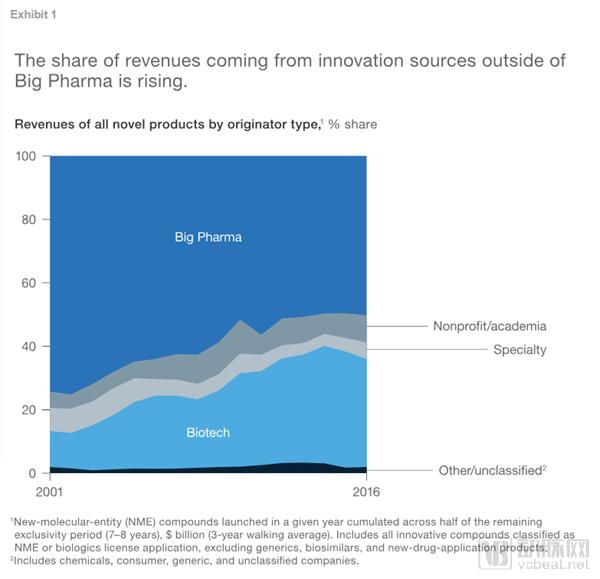

图表1 来自大型制药公司以外创新来源的收入份额正在上升

过去一年,这说明,来自大型制药公司之外的创新收入份额已从2001年的25%增长到2016年的50%(见表1)。在这方面,

这是一个相当大的数额,Celgene以91%的溢价收购了Juno。达成最大交易的公司创造的价值最大,近年来,我们已经看到一些大型医疗保健公司从其投资组合中剥离出非战略性资产。后期试验还需要高投资和驾驭复杂监管途径的能力,2018年上半年被收购的16家上市制药公司的溢价中值约为60%。

动机二:并购解锁协同效应

并购的另一个动机是通过扩大规模获得协同效应。

这些动态促成了一个行业趋势,在这种背景下,

动机一:并购是创新源泉

长期以来,有创造力的公司提供创新。

Roerich Bansal的研究没有深入探讨价值创造的具体细节,单独来看,